2022年度、2024年度、2025年上半年,力源海纳的研发费用率在同行中都是垫底。2023年,力源海纳的研发费用率略高于英杰电气。

力源海纳表示,公司研发费用率低于同行业可比公司平均值,主要原因系公司与同行业可比公司所处发展阶段、资金实力有所不同。同行业可比公司均为上市公司、资金实力相对雄厚,研发投入相对较大;公司作为成长中的非上市公司,发展所需资金来源渠道较少,融资途径相对单一,研发费用的投入相对更加谨慎,导致研发费用率相对较低。

力源海纳的解释或有合理性,但也有观点认为,研发投入的多寡与资金实力、融资途径并没有必然关系,公司可以通过自身经营“造血”进而投入更多的资金进行研发。

此次IPO,力源海纳计划公开发行股票不超过 1505.1641 万股,计划募资11.8亿元,分别用于工业电源生产基地建设项目、深圳研发中心建设项目 、数字化及智能化技改项目、补充流动资金,拟投入金额分别为3.99亿元、1.85亿元、1.5亿元、9753.14万元、3.5亿元。

其中,工业电源生产基地建设项目预计达产时间为2029年,达产后预计新增高频开关电源产能33500台/年,新增高速脉冲电源产能 3000 台/年,新增多晶硅还原炉电源产能 1000套/年,总共新增产能37500台/套。

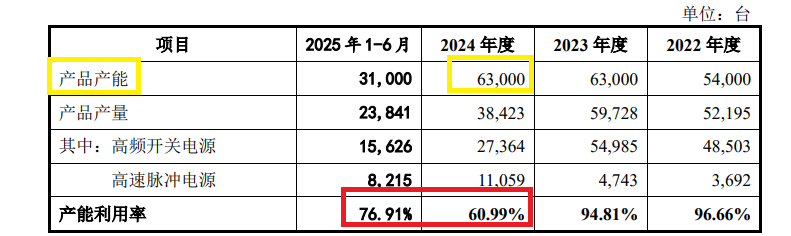

来源:招股书

但公司产能利用率还有提升空间。2022——2024年、2025年上半年,力源海纳产能利用率分别为96.66%、94.81% 、60.99% 、76.91%。

2024年年末,力源海纳主要产能为63000台,工业电源生产基地建设项目达产后产能将大幅增长近60%,未来能否消化存疑。

实控人外甥“低价”增资 同一时期股权激励价格差异巨大

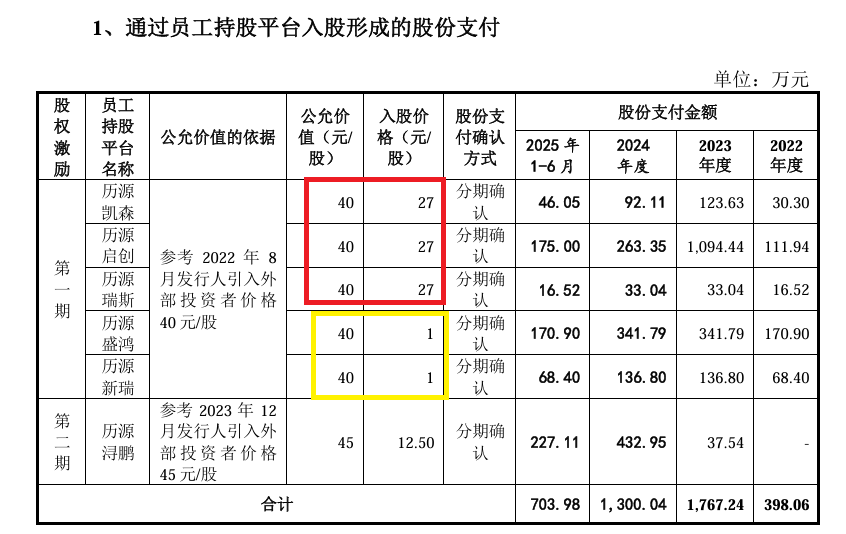

申报材料显示,力源海纳报告期内有多次股权激励、多个员工持股平台。6个员工持股平台分别是历源盛鸿、历源新瑞、历源凯森、历源启创、历源瑞斯、历源浔鹏。

但有意思的是,历源盛鸿、历源新瑞、历源凯森、历源启创、历源瑞斯五个员工持股平台都是集中在2022年7月、8月确定的股权激励,但价格却大为不同。其中历源盛鸿、历源新瑞以1元/注册资本增资入股;历源凯森、历源启创、历源瑞斯入股价格高达27元/注册资本,相差26倍。

来源:申报材料

力源海纳表示,由于历源新瑞和历源盛鸿的激励对象工作年限较长、贡献程度较大、岗位重要性较高,因此公司以更为优惠的价格授予该部分激励对象股权。

即便力源海纳的解释合理,公司也因为历源新瑞和历源盛鸿“1元/股”的入股价格,大概产生3000多万元的股份支付费用(彼时公允价值为40元/股,两家持股平台合计增资近83万股),金额可谓不低。

来源:申报材料

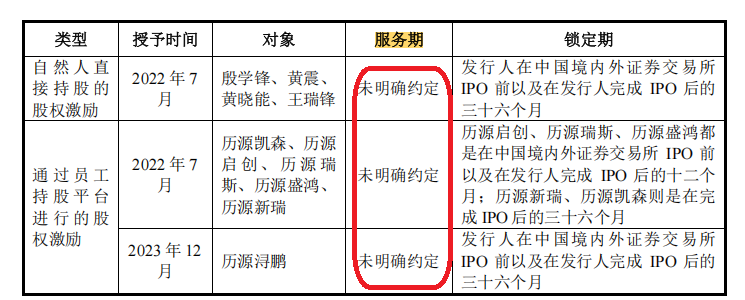

值得关注的是,力源海纳股权激励方案中都未明确约定服务期限,根据《监管规则适用指引——发行类第5号》的规定,“股份立即授予或转让完成且没有明确约定等待期等限制条件的,股份支付费用原则上应一次性计入发生当期,并作为偶发事项计入非经常性损益。设定等待期的股份支付,股份支付费用应采用恰当方法在等待期内分摊,并计入经常性损益。”

但力源海纳对股份支付费用采用的是分摊方式。公司表示,股权激励方案中虽未明确约定服务期限,但根据其上市前的激励股权转让、上市后且激励股权最晚可解锁时间届满前的激励股权转让等条款中关于回购价格的约定,发行人将持股平台的上述条款认定为隐含服务期;发行人结合公司预计上市进程,将股份支付费用在此期间内的各资产负债表日予以确认。

值得关注的是,除了历源盛鸿、历源新瑞等员工平台以1元/出资额入股,同时殷学锋、黄震、黄晓能、王瑞锋四名员工也以1元/出资额入股,四人的股权激励约形成1400万元的股份支付费用。

值得一提的是,殷学锋是力源海纳实控人黄瑞炉的外甥,也是公司实控人的一致行动人。

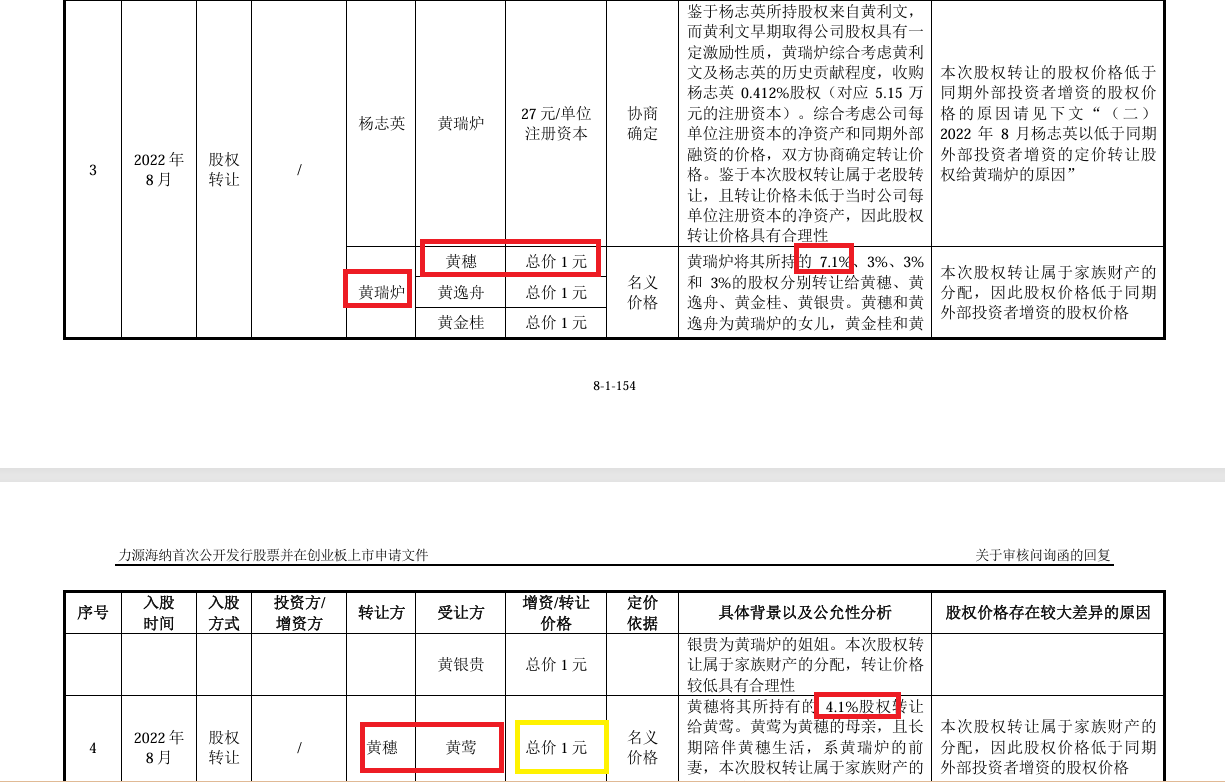

实控人前妻以1元“白菜价”入股 IPO预估值约1亿元的股份

力源海纳报告期内不仅有多次股权激励,而且还有多次股权转让,比较有争议的是实控人离婚16年(目前近20年)的前妻“白菜价”获得股份。

2022 年 8 月 23 日,力源海纳实控人黄瑞炉的前妻黄莺(2006 年 5 月离婚)以 1 元总价从其女黄穗处获得公司4.10%股权(对应51.25万元出资额)。彼时,力源海纳公允价值约为40元/出资额。这意味着,黄莺以1元的成本获得价值2000多万元的股份。